Экспертный доклад Дмитрия Митяева, Сергея Батчикова и Александра Агеева Изборскому клубу.

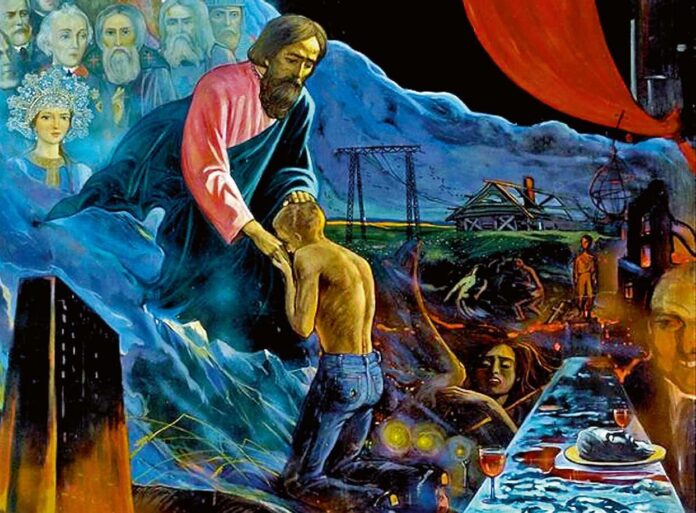

Российская бизнес-элита (как вся в целом, так и каждый её представитель в отдельности) находится сегодня на перепутье: для двойной лояльности уже нет места: надо либо возвращаться на родину, либо окончательно рвать с ней, надеясь, что на Западе не ограбят вчистую. Как отец в евангельской притче о блудном сыне, Россия рада возвращению любого своего гражданина, если он раскаялся и готов делом искупить ошибки буйной юности, послужив интересам страны и народа, особенно — в условиях перехода Запада к ограблению всех «блудных сынов» и страны в целом. Пока к этому готовы не многие, опасаясь, что на родине спросят за «грехи прошлого», поскольку «большая приватизация» девяностых была не только несправедливой, но и незаконной даже по «мутным» законам переходного времени.

Однако в условиях войны может быть прощено почти всё, если только вместо «клятвы дарения» в отношении Запада человек готов принести «клятву служения» Родине, добровольно отдав «нажитое непосильным трудом» для защиты Отечества. Логика защиты Отечества в России побеждает логику смуты и гражданской войны: это происходило и в начале XVII века; и в 1812 г., когда вторжение Наполеона примирило фактически две нации (говорившее по-французски дворянство и жившее общиной и далёкое от западных идей крестьянство), дав толчок созданию единой русской национальной культуры; и в 1941-1945 гг., когда, несмотря на все классовые и прочие противоречия, вторжение Гитлера поддержало не более 10% населения страны.

Согласно некоторым оценкам, «сталинская» индустриализация 30-х годов прошлого века («Пробежать за 10 лет путь, который Запад прошёл за 100 лет, иначе нас сомнут») была бы вообще невозможна без старообрядческого и царского золота (продажа церковных ценностей и зерна дала не более трети потребного для старта модернизации страны).

И сегодня мы видим, что 84% наших сограждан, находящихся за рубежом (это даже больше, чем 76% внутри страны), голосуют на президентских выборах за Путина, понимая в глубине своего неизжитого русского сознания, что Запад им такого волеизъявления не простит. Значит, есть для русского сознания вещи поважнее благополучия! «На родину!» — выход для большинства наших соотечественников, живущих вне пределов Российской Федерации (а тот «человеческий капитал» в 2-3 млн инженеров и учёных, который «ушёл» на Запад после 1991 года с целью самореализации и финансового благополучия, стоит 3-5 трлн долл., что в 3-4 раза больше, чем убежавший из России за эту четверть века собственно финансовый капитал). Частью обратного потока может стать бизнес-элита.

- I. Геополитическая и экономическая повестка дня

- Запад в очередном раунде «Большой игры» против России

Если задаться вопросом, чего на самом деле хочет от России Запад, то ответом на него будет следующая схема.

Нарратив-2018:

Кремль — преступная организация («государство-мафия»), вслед за ФСБ, ГРУ и др., в отношении которых санкции Госдепа и минфина США уже введены.

Следствие:

Все, кто с Кремлём, — пособники преступной организации.

Задача:

Сделать российскую бизнес-элиту «токсичной» — и чтобы просто её ограбить, и чтобы решить свои внешне- и внутриполитические задачи.

Обоснование (политическое, правовое и информационное):

Тотальная диффамация русских. Доказательств в случае с русскими не нужно.[1]

В перспективе можно и нужно отобрать у российских олигархов «всё лишнее» (оставив их самих на Западе до полного «окончания разбирательств»).

Считается, что цель «нанести удар по Минфину РФ, ограничив операции с госдолгом», пока не ставится, но ситуация может моментально измениться, как только на западных рынках начнётся масштабная «игра на понижение».

Соотношение долгов/активов России и Запада провоцирует последнего на грабёж: чистая международная инвестиционная позиция (МИП) России положительна. «По состоянию на 1 октября 2017 г. зарубежные активы Российской Федерации составили 1322,8 млрд долл. Обязательства перед нерезидентами (остальным миром) были равны 1051,8 млрд долл. Разница между активами и обязательствами (чистая международная инвестиционная позиция) составила 271,0 млрд долл. …Кстати, ещё на 1 января 2017 г. чистая МИП России была равна 222 млрд долл., т.е. за девять месяцев прошлого года, когда международная атмосфера продолжала накаляться, Россия «подставилась» ещё почти на полсотни миллиардов долларов».

Если в условиях войны ежегодно отдавать врагу 5% ВВП (по текущему курсу) — много не навоюешь (да и рост ВВП невозможен в принципе)…

В целом легальные и нелегальные зарубежные активы российского происхождения составляют несколько триллионов долларов (до 5 трлн долл., включая оценки вывезенного из страны «человеческого капитала»). Их заморозка и конфискация могут существенно ухудшить финансовое положение РФ. Для сравнения: накопленные иностранные инвестиции в России составляют менее 500 млрд долл. Это показывает, что в случае взаимной конфискации активов Россия будет в существенном проигрыше.

Цель-максимум — списать на РФ вероятное обрушение американской и в целом западной финансовой системы. Хотя эта цель пока маскируется, мы точно увидим её проявление в ближайшие недели и месяцы — это вопрос повода, но не причины.

- «Параметры порядка» и факторы дестабилизации глобальной системы

«Параметры порядка» для экономики США и РФ разные, хотя они и сопряжены через целый ряд прямых и обратных финансово-информационных и иных связей. Для США (и глобальной экономики в целом) это такие переменные, как доходность гособлигаций (для определённости возьмём десятилетние трежерис), индекс доллара, рост экономики, приток/отток капитала, дефицит торгового баланса, дефицит бюджета, индекс «Доу Джонса». Для экономики РФ важны несколько иные параметры, хотя они и связаны структурно с глобальными: цена на нефть, обменный курс рубля, динамика ВВП, отток капитала, динамика золотовалютных резервов и внешнего долга. Изменения этих параметров при разных сценариях развития событий будут подробно рассмотрены ниже.

Поскольку сценарии динамики экономики США (и — с некоторым временным лагом — всего мира) коррелируют с соответствующими сценариями для экономики России, наша задача в этой «игре на понижение» формулируется примерно следующим образом: не стать «разменной фишкой», исключить усиление внешних воздействий. Так уже было в глобальном трансформационном кризисе 1980-х, когда катастрофа СССР стала «допингом» и дала ресурсы на купирование болезненной перестройки экономик Запада после «нефтяного шока» и шока рейганомики. Точно так же в 1998 г. азиатский кризис вызвал в России коллапс финансовой системы.

Обратные примеры умелого «отключения» от глобальных шоков и использования их себе на пользу показала наша страна в 1930-е годы (когда Великая депрессия в США помогла дать старт индустриализации в СССР) и в 2000 г., когда крах фондового пузыря «новой экономики» привёл к возвращению повышательной тенденции на сырьевых рынках и при изначально разумной макроэкономической политике позволил России погасить все внешние долги, а также на протяжении почти 10 лет иметь темпы роста ВВП выше, чем в мире в целом.

При нынешнем кажущемся благополучии мировой экономики реальные риски, по оценкам ОЭСР, сейчас не меньше уровня, чем были до кризиса 2007-2009 гг.[2] Тем не менее, по оценкам большинства международных организаций (Всемирного банка, МВФ, ОЭСР), рост мировой экономики в 2018 г. должен ускориться. При этом большинство оценок было пересмотрено в пользу повышения темпов роста по сравнению с предыдущими прогнозами. Очень напоминает «метод Мюнхгаузена» — вытаскивания себя из болота (вместе с конём) за волосы всё более позитивных ожиданий.

Наблюдавшийся в 2016-2017 гг. рост экономики в ведущих странах был следствием беспрецедентной господдержки экономики и рынков в виде программ количественного смягчения. Масштаб воздействия регуляторов предполагал бурный рост, однако темпы оживления оказались умеренными. Более того, ситуация продолжает требовать столь радикальных мер поддержки, что вопреки возникающим проблемам конфликта интересов, идеологии невмешательства регуляторов в инвестиции на фондовых рынках центральные банки ряда стран начали напрямую участвовать в покупке акций и облигаций конкретных корпораций. Такое происходит, в частности, в ЕС, Норвегии, Швейцарии и Японии (Банк Японии выкупил уже 75% японского фондового рынка). Наблюдается «забавный» феномен: сегодня доходность «мусорных» (в т.ч. околодефолтных) облигаций компаний «еврозоны» (благодаря «подвигам» ЕЦБ) — ниже, чем «первоклассных» американских облигаций минфина США. Это показатель того, что обратные связи отключены, рынка просто нет.

Новая масштабная коррекция тем более вероятна, что рост фондовых рынков не подкрепляется ни соответствующей динамикой ВВП, ни улучшением показателей корпоративного сектора в целом. Более того, задолженность американских нефинансовых корпораций достигла тех максимумов, которые были характерны для уровней, предшествовавших кризисным провалам в прошлом. Аналогичные показатели фондового рынка также достигли своих очередных пиков.

Многолетней проблемой экономики США остаётся двойной дефицит: торгового баланса и федерального бюджета. Этот дефицит будет значительно увеличен вследствие как налоговой реформы Трампа, так и начатой им торговой войны. Согласно оценкам комитета по бюджету конгресса США (апрель 2018 г.), дефицит бюджета уже в 2019 г. подойдёт к отметке 1 трлн долл., а в 2020 г. — превысит её. В 2021-2028 гг. дефицит составит в среднем 4,9% ВВП, более высокие значения этого показателя наблюдались после Второй мировой войны только в посткризисный период 2009-2012 гг.

Значительные риски несут и необеспеченные обязательства США, рост которых за последние 17 лет существенно обогнал рост ВВП страны, на конец 2017 г. их объём в два раза превысил объём госдолга.

Одним из ключевых факторов, способных вызвать дестабилизацию мировой финансовой системы, является повышение учётной ставки ФРС США. Ожидалось, что в 2018 г. она будет повышена трижды, теперь же речь идёт уже о четырёх повышениях. По оценкам ОЭСР, к концу 2019 г. учётная ставка ФРС достигнет 3% (верхняя граница).

Рост ставок также осложнит ситуацию из-за большого объёма валютных свопов, которые активно используются в настоящее время финансовыми институтами. Их ежегодный объём, по оценкам Банка международных расчетов, превышает 5 трлн долл. При низких процентных ставках ряд банков (в первую очередь шведские и немецкие) активно применяли эти инструменты с целью хеджирования рисков. При повышении ставки могут возникнуть массовые убытки и технические дефолты. Повышение ставок может вызвать глобальные кризисные процессы и с учётом высокой долговой нагрузки в мировом масштабе (глобального долгового пузыря).

Хотя банковский леверидж в США (отношение активов к капиталу) за последние годы снизился, с учётом рынка деривативов и теневой (офшорной) финансовой системы наблюдается резкий рост рисков в кредитной системе США в целом. Отметим, что объёмы операций с деривативами на мировых рынках и накопленные объёмы деривативов у крупнейших американских банков превышают предкризисные уровни.

В глобальном масштабе текущую нестабильность — в дополнение к «пузырям» на сырьевом, фондовом и долговом рынках — усиливают и «пузыри» на рынке криптовалют[3].

Весной 2018 г. наблюдалось ухудшение большинства экономических и финансовых показателей, что свидетельствует о замедлении экономического роста в мире. При этом ФРС США сокращает свой баланс на 20 млрд долл. в месяц, а к концу 2018 г. планируется выйти на отметку 50 млрд долл. ЕЦБ сократил программу количественного смягчения до 30 млрд евро (максимум составлял 80 млрд евро) в месяц. Начало процесса количественного ужесточения уже привело к снижению темпов роста денежной массы и в итоге может существенно препятствовать глобальному росту.

Исходя из «параметров порядка» американской и глобальной финансовой системы, её «хрупкости» в условиях перехода ФРС (и за ней других центробанков) к сокращению своего баланса сформулируем сценарии саморазрушения/сноса этой системы, которые различаются степенью вероятного ущерба для российской экономики и её бизнес-элит.

- Определение вероятных параметров краха/управляемого сноса

Режим краха/сноса по теоретическим соображениям и по опыту (в т.ч. и российскому) может протекать в трёх сценариях: кризиса (падение на 10-15%), коллапса (падение до трети) и катастрофы (до половины и более).

«Тайминг» этой игры составляет не недели, а месяцы и даже (с учётом масштаба системы), скорее всего, годы. Распад Российской империи занял около года (1917), распад СССР — около трёх лет (1989-1991). Распад глобальной американоцентричной системы потребует соразмерного времени.

При этом, как считают финансовые аналитики, «решение вытащить вилку из розетки уже принято».

Проблема в том, что для устранения «пузыря центробанков» необходимо признание их собственной ответственности, а главное — демонтаж их власти, которая выросла за последние 10 лет до беспрецедентных уровней.

Гораздо проще назначить ответственной Россию и потребовать от неё «заткнуться и убраться», как это сделал министр обороны Соединённого Королевства Гэвин Уильямсон. Мы услышим прямые обвинения России в обрушении глобальной (западной) финансовой системы, как только по ней пойдут первые открытые трещины: будет ли это пресловутая кибератака, «новичок», «старичок» или «бодрячок», — роли не играет.

А) Сценарий “Благоприятный” (вероятность — стремится к нулю)

Благоприятный сценарий близок к тому, что ожидают ОЭСР и другие международные организации, полагающие, что, несмотря на глобальные риски, темпы роста мировой экономики ускорятся. Так, по прогнозам ОЭСР (март 2018 г.), эти темпы вырастут с 3,7% (2017 г.) до 3,9% в 2018-2019 гг. При благоприятном сценарии в США возможны ускорение роста ключевых экономических показателей, стабилизация рынка труда, рост внутреннего спроса, нормализация баланса ФРС и пр.

В благоприятном сценарии предполагается, что американская налоговая реформа имени Дональда Трампа пройдёт успешно. Суммарный эффект от уменьшения налоговой нагрузки на бизнес и домохозяйства может составить 0,5–0,75% ВВП. В сочетании с повышением ставки ФРС налоговая реформа способна стимулировать приток капитала в США — знаменитый «долларовый пылесос».

Но способна ли налоговая реформа сбалансировать бюджет США? Вряд ли — скорее, наоборот. Этот сценарий, как включённый форсаж, способен дать Трампу всплеск для закрепления власти республиканцев к промежуточным выборам в ноябре, а затем инерция победит.

Б) Сценарий “Инерционный” (вероятность — 1/9)

В этом сценарии предполагается, что при определённых условиях устранение «пузырей» (долговых, фондовых, криптовалютных и др.) может происходить достаточно медленно, приобретая вид скорее «сдутия», чем «схлопывания». При этом отдельные «пузыри» (например, на рынке гособлигаций) могут даже какое-то время расти.

При таком инерционном сценарии рост мировой экономики может затормозиться, цены на нефть — несколько снизиться из-за снижения мирового спроса и ухудшения ожиданий участников мировых сырьевых и финансовых рынков. Для западных стран санкции могут создать дополнительные препятствия с точки зрения выстраивания взаимовыгодного механизма сотрудничества и формирования условий, расширяющих возможности их собственного развития.

В) Сценарий “Кризис” (вероятность — 1/3)

В сценарии «Кризис» предполагается вовлечение экономики США в рецессию и финансовое сжатие. Будут иметь место ухудшение показателей финансового сектора и паника на американских рынках, что вызовет комплекс нерыночных мер со стороны правительства США — вплоть до приостановки биржевых торгов (для ряда наших компаний — например, Русала — это уже реальность).

Деятельность российских бизнес-групп, ориентированных на каналы внешнего финансирования, резко осложнилась по мере ужесточения режима санкций (включения компаний и лиц в SDN-лист минфина США, предусматривающий полный «отказ в обслуживании» таких субъектов американской финансовой и правовой системой плюс вторичные санкции против тех, кто продолжает с ними иметь дело). Традиционный канал финансирования через западные и офшорные центры перекрыт, что транслируется в экономику РФ по каналам текущих операций (экспорта) и капитальных операций (необходимость досрочного возврата кредитов). В данном сценарии при негативной геополитической ситуации и неблагоприятной ценовой конъюнктуре мировых товарных рынков стоимость российского экспорта заметно снизится, что затормозит или даже существенно сократит и внутренний спрос.

Г) Сценарий “Коллапс” (вероятность — 2/9)

По прогнозам Голдман Сакс, в ближайшие шесть месяцев доходность 10-летних казначейских облигаций вырастет до 3,5%. Это спровоцирует уход инвесторов из акций в гособлигации, усиливая обвал фондовых рынков. Рост учётной ставки и доходности гособлигаций также должен привести к оттоку капитала с рынков развивающихся стран, что вызовет там обвалы и дестабилизацию. Трёхмесячная ставка по долларовому Libor, используемая при ценообразовании в многочисленных контрактах по всему миру, уже выросла до самых высоких значений с 2008 г. Последние годы глобальные банки на рынке процентных свопов в основном играли на успокоение/снижение ставок. Скачок доходности поставит их перед выбором: либо выплаты по этому инструменту в среднесрочной перспективе порядка 3-5 трлн долл., либо попытка заставить ФРС отказаться от политики дальнейшего повышения ставок и вернуться к политике нулевых или даже (как у ЕЦБ и Банка Японии) отрицательных ставок с новым раундом «количественного смягчения». Этот момент попытки рынка (глобальных финансовых игроков) «сломать ФРС» может спровоцировать переход кризиса финансовой системы в режим коллапса.

В данном случае, при сохранении текущего режима «встраивания РФ в мировую экономику» и продолжении реализуемой ЦБ и Минфином политики «вашингтонского консенсуса», произойдёт существенное падение экономики РФ, способное перерасти в полномасштабную катастрофу, аналогичную началу девяностых. Это будет означать во внутренних расчётах массовые неплатежи и банкротства, в связи с чем могут возникнуть проблемы энерго- и продуктоснабжения больших городов. На поддержку банковского сектора в рамках данного сценария потребуется около 10-15 трлн рублей (в текущих ценах).

При «коллапсе» показатели вывоза капитала из России достигнут 100 млрд долл. и выше (как в 2014 г.), что невозможно без растраты валютных резервов страны. Этому будет способствовать нарастающая дисфункциональность финансовой системы, которая постепенно будет прекращать кредитовать реальную экономику и даже обслуживать платёжный оборот. Произойдёт массовое бегство вкладчиков из банков. Даже госбанки не смогут удержать своих клиентов.

Д) Сценарий “Катастрофа” (вероятность — 1/3)

В сценариях «Коллапс» и «Катастрофа» предполагается, что на экономическую ситуацию всё сильнее будут влиять геополитические факторы.

Сценарий «Катастрофа» может произойти в силу одновременного стечения процессов деструкции, когда из-за какого-то первичного шока (необязательно в финансовой сфере) начнут параллельно развиваться взаимно усиливающие друг друга факторы кризисных обострений. Возникнет резонанс разрушительных волн разной природы и амплитуды.

Существенный обвал может произойти и на сырьевых рынках как в силу объективных факторов (например, шока и паники потребителей), так и субъективных, в т.ч. — информационных и геополитических, факторов.

В ситуации глобального экономического хаоса, паралича мировой финансовой системы и кризиса доверия к ведущим регуляторам (ФРС, центробанкам и минфинам западных стран) экономика РФ, при отсутствии адекватной политики со стороны российских регуляторов, также автоматически попадёт в ситуацию катастрофы. Девальвация рубля может приобрести неконтролируемый характер. Станет невозможным финансирование критического импорта. В режим натурального хозяйства могут перейти и население, и крупные компании (бартер, свои платёжные системы, собственные системы распределения продуктов питания и т.д.).

Сценарий «Катастрофа», вероятно, приведёт к кардинальному пересмотру подходов к российской экономической политике. В частности, представляются возможными такие меры, как введение запрета на экспорт капитала, резкое ужесточение валютного регулирования, национализация ряда промышленных, торговых и транспортных предприятий. При этом неизбежен отказ от «плавающего» курса рубля, «замораживание» цен на многие товары и услуги, а также контроль над распределением жилья и важнейших товаров. Однако эта запоздалая реакция не купирует угроз.

Хотя в 2018 г. вероятность финансовой катастрофы в США (и тем самым крах/управляемый снос глобальной финсистемы) кажется несущественной, по мере развития кризиса и в случае перехода его в режим схлопывания (коллапса) подобный исход будет казаться для основных проигрывающих схватку глобальных игроков всё менее немыслимым — так в своё время для советской партхозноменклатуры стал желанным роспуск СССР после коллапса финансовой системы Союза и невозможности дележа союзных выгод (в т.ч. от эмиссии).

Как в военном деле надо быть готовым к нападению всеми силами и средствами, которые имеет противник, так и в сегодняшней «предвоенной» ситуации и бизнесу, и государству Российскому надо готовиться, прежде всего, к наихудшему из возможных сценариев — «Катастрофе».

Много лет либералы пугали нас автаркией («Венесуэльским путём»), США вознамерились реализовать эту модель для нас за год-два, увёртываясь (как они надеются) от собственной катастрофы.

- II. Адаптация российской бизнес-элиты к «игре без правил».

Что такое западные «правила игры» для российской бизнес-элиты?

Это — возможность «встраиваться» в глобальное финансовое и правовое пространство, использовать чужие юрисдикции и банки в своих интересах.

И хотя это «встраивание» всегда несло в себе известные риски, они считались ниже, чем риски отечественного правоприменения и денежного оборота. Такое вытеснение «удобной юрисдикцией» неудобной российской (как хорошими деньгами плохих — знаменитый закон денежного обращения Грешема) было, безусловно, почти всегда правилом в 1990-е. Так оставалось в основном в 2000-е; и уже не совсем так в 2010-е. В 2018-м это становится совсем не так: мышеловка захлопывается быстрее, чем соображают в ней мыши, стащившие туда весь сыр и свившие там гнёздышки для своих мышат.

Чужие юрисдикции перестают быть для бизнеса комфортными ровно в тот момент, когда глобальные банкиры, аудиторы, рейтинговые агентства, суды и прочие системные элементы этой «удобной инфраструктуры» начинают рассматривать все операции (причём задним числом, с момента заводки к ним бизнеса на обслуживание) под «русофобской лупой»: если есть в происхождении капитала намёк на «русский след», режим с благоприятствования сначала меняется на режим изоляции, а для непонятливых — и на «тюремный режим».

Правовая база в виде «Закона о криминальных финансах» и права администрации без суда и следствия объявлять любого вне закона (как физлицо, так и компанию), а также карать за любые отношения с объявленными вне закона (т.н. «вторичные санкции») подготовлена как в США, так и в Великобритании. Спорить тут бесполезно.

2.1. Назад в 1990-е? Эскалация угроз

«Плата» за пользование чужой финансово-правовой инфраструктурой переносилась на российское государство (недоплата налогов, вывоз капитала во всех формах и проч.). За безопасность и бесперебойность этого процесса отвечали делегированные во власть представители бизнес-элиты, которые объясняли политическому руководству и населению, что «иного не дано», что кроме неолиберального «мэйнстрима» для таких стран, как Россия, ничего в мире нет. Режим «встраивания» работает хоть как-то и для кого-то только до «момента истины» — схлопывания внешних долговых и фондовых пирамид, куда встроены наши РБГ и конкретные, давно легализованные на Западе граждане двух-трёх (иногда больше) государств. Для Запада — они все русские, все, кто сделал здесь деньги и «имеет связи с Кремлём». Гражданства, приобретённые за инвестиции (это есть в соответствующих законах), можно отобрать задним числом, объявив инвестиции криминальными и/или «новых граждан» подозрительными/токсичными. И вот уже Лондон пересматривает задним числом 700 выданных инвестиционных виз, а Кипр собирается пересмотреть выданные ранее инвестиционные гражданства. Затем — Мальта, далее везде.

Запад никогда не воспринимал использование чужими (русскими, арабами или китайцами) своего финансового и правового пространства в качестве неотъемлемого права последних. С точки зрения Запада это — временно дарованная привилегия, которая должна подтверждаться выгодой для глобальных банков и центров потребления: пока есть приток ресурсов (в первую очередь — финансовых), можно потерпеть наивность чужаков, считающих удобства на Западе «общечеловеческими».

Но как только «чужие» начинают переигрывать «своих» на созданном для «своих» поле (будь то спорт, экономика или война) — включаются «встроенные закладки» (антидопинговая система, рейтинги, аудит — всё что угодно), и начинается «игра без правил».

Вводя санкции или используя накопленную информацию о всех бизнес-операциях и интересах, накопленных в системе за многие десятилетия, западные монетарные власти всего лишь реализуют свою интеллектуальную собственность на базовое правовое обеспечение — как «Майкрософт» оставляет за собой право на «обновления» и использование персональных данных всех пользователей своего «удобного софта». «Мягкая сила» (soft power) основана, прежде всего, на подавляющем господстве в области программного обеспечения. Зависимость российского бизнеса в информационной сфере тотальна: более 97% государственных информационных систем работает на западном софте, в бизнесе эта доля, вероятно, сопоставима. Поэтому, когда крупнейшие мировые компании вводят санкции (прекращают поставки софта и продление обслуживания ранее поставленных систем), это ставит под угрозу всю деятельность крупнейших российских компаний.

В этой ситуации решение проблемы «информационного суверенитета» не менее важно и приоритетно, чем возврат «финансового суверенитета» страны.

Краткосрочная цель «кремлёвского доклада» США — «подвесить» как можно больше российских компаний и лиц, присвоив им некие «индексы коррупции», на основании чего в дальнейшем (в неопределённое время и неопределённым способом) можно будет их «щипать» и «разделывать».

Отработка «технологий ощипывания» и выбрасывания с глобальных рынков производится открыто с начала апреля на примере группы О. Дерипаски, в которую входит более 100 компаний в трёх офшорных юрисдикциях. Стоило двадцать лет выстраивать хитроумные схемы владения, запутанные, защищённые лучшими международными юристами трастовые и иные редуты, чтобы тот, кто и придумал все эти юрисдикции и взрастил всех этих юристов, в один момент перемножил это всё на ноль: токсично всё, о чём вы даже подумали применительно к этому человеку и к его армии. Хотя закалённый герой алюминиевых войн 1990-х попробует.

Внешняя оболочка империи О. Дерипаски, на которую привлекались средства на глобальных рынках, представляет собой структуры в офшорных юрисдикциях (Кипр, BVI, Нидерланды), которые практически не связаны с реальными активами в России. Схема владения в электроэнергетике вообще «закольцована». Алюминиевый бизнес замкнут на 6 компаний BVI, однако последние не имеют прямого отношения к «вывеске» офшора, на который привлекались средства (компания SPV), таким образом владелец готовился к ситуации форс-мажора, и «ящерица может легко отбросить свой хвост». Так кажется на первый взгляд.

Однако то, что является нормальной защитой в обычной ситуации, с точки зрения логики SDN является «пустой уловкой»: любые, даже самые слабые следы будут трактоваться в логике войны против «ОПГ Кремль».

Предложенный 23 апреля с.г. минфином США «выход из ситуации»: снятие санкций с «Русала» в случае ухода О. Дерипаски как его главного бенефициара, — «лукавый»: в SDN-лист включены в качестве «друзей Путина» почти все руководители крупнейших госкомпаний и госбанков, а также многих частных. Поэтому логика смены собственников и руководителей по требованию минфина США ведёт к требованию смещения В. Путина.

Тем не менее, если «не играть в поддавки», ряд российских стратегических активов (газ, нефть, металлы, химия, логистика, атомная и оборонная промышленность) достаточно защищены от внешнего «враждебного поглощения» как с точки зрения структуризации бизнеса, так и с точки зрения технологической и рыночной самодостаточности. Если часть из них можно «достать» через США и Европу, которые служат основными потребителями их продукции, то некоторые можно «добыть» только «вместе со страной».

Осознавая свою «стратегичность», соответствующие РБГ проводят достаточно активную и успешную глобальную экспансию, которую невозможно остановить чисто финансовыми средствами. Но можно — нечистыми и нефинансовыми.

Поэтому другая среднесрочная цель «доклада Мнучина» — не банальный захват российских средств и активов, находящихся на Западе, а отсечение всех РБГ от глобальных рынков, при этом с комфортными для США исключениями (типа поставки ракетных двигателей, атомного топлива, титана и др.) — в расчёте на то, что нуждающиеся в валюте русские не посмеют ответить контрударом даже в условиях блокировки для них европейских и (косвенно, через отказ от финансового и информационного обслуживания) азиатских рынков.

Есть у «доклада Мнучина» и долгосрочная цель — склонить все стратегические РБГ к переходу в статус «дочек» глобальных корпораций и фондов (прежде всего, с американской пропиской): тогда санкции де-факто перестанут действовать, даже если они не будут отменены де-юре.

Это — проект «пересборки» нашей страны при внешнем сохранении суверенитета и приличий: таким же образом после 1945 г. были «пересобраны» Германия и Япония, которые в обмен получили временную возможность быстрого, встроенного в глобальный рынок развития.

Если США перешли к «разборке по понятиям», логично было бы разговаривать с ними на том же языке. После санкций против О. Дерипаски и его компаний в Сбербанке возникла потенциальная дыра (по оценке Fitch, в 20% капитала, или в 11 млрд долл.), при этом американские акционеры владеют примерно 20% капитала Сбербанка. Самое время предложить «взаимозачёт» — поменять акции на долги, и пусть американские акционеры идут в минфин США с вопросом, что им делать с этой «уступкой прав требования». Но такое решение (есть и более радикальные, основанные на возврате к происхождению «Русала» в конце 1990-х годов, так же как и для остальных частных компаний — судебная оценка залоговых аукционов, как уже было сделано в голландском суде в «деле ЮКОСа») — это «выход за флажки», означающий, что мы собираемся играть по своим правилам, а не адаптироваться к игре без правил.

Сакраментальный вопрос: кто на этом пиру российские бизнесмены и чиновники: «чужие»? «хищники»? «жертвы»?

В индивидуальном плане — люди как люди, хотя в «свободной охоте» рыночных реформ успешны были прежде всего те, кто не сильно мучился рефлексией, но имел железную хватку и мог отстоять захваченное. Однако для большинства «выход за флажки» ментально и интеллектуально почти недоступен — легче попытаться приспособиться к условиям санкций в надежде «проскочить между струй».

На таких Запад собаку съел, и минфин США готов объявить любого россиянина вне закона. К удивлению многих, в SDN-лист включили Виктора Вексельберга, который имеет серьёзные связи и бизнес в самих США. Может быть, это знак всем остальным о том, что попытки возврата в Россию или двойной лояльности быть не может? По данным управляющего директора юридической фирмы Marks & Sokolov Брюса Маркса, который представлял интересы канадской Norex Petroleum в её иске против Виктора Вексельберга и Леонарда Блаватника в США, у Вексельберга был вид на жительство в США, но в середине 2000-х он отказался от американской грин-карты. В результате этого решения его статус в США изменился на иностранца (alien), и поэтому стало возможным наложить на него санкции, что и было сделано[4].

«Обосновывая введение санкций против Дерипаски, минфин США указал на то, что тот сам заявлял о наличии у него российского дипломатического паспорта и участии в переговорах за рубежом от имени российских властей, а также на наличие слухов, согласно которым Дерипаска имел связи с организованной преступностью и был причастен к подкупу чиновника и к убийству неназванного бизнесмена»[5]. Таково почти официальное обоснование санкций к крупнейшему (после Китая) производителю алюминия.

2.2. Позиционирование основных российских бизнес-групп (РБГ) в глобальном экономико-правовом пространстве

Рассмотрим общую модель устройства российской экономики.

Постсоветская модель экономики унаследовала «трехтактный движок», работавший в 1950-1980 гг.: ВПК (оборона) + ТЭК (экспорт) + внутренний инвестиционный комплекс (население). Модификация модели произошла через её упрощение (через гиперинфляцию и дефолт): третьим элементом стал к настоящему времени, вместо разрушенного инвестиционного комплекса, новый неолиберальный субъект — банковско-бюджетный комплекс (ББК), олицетворяемый связками Сбербанк—ЦБ и ВТБ—Минфин и соответствующими «системными либералами», прочно держащими контроль над ЦБ и Минфином.

ОПК (остатки ВПК: Ростех + Росатом + Роскосмос + ОАК + ОСК и др.) объективно тесно связан с силовиками, эти группы «россиецентричны», т.к. без сохранения стержневых компетенций и технологий они потеряют и масштаб деятельности (как в значительной мере потерял Роскосмос), и соответствующие властные позиции. РБГ, относящиеся к ТЭКу и иным экспортным отраслям, напротив, объективно «космополитичны», однако они уже не могут (в период «гибридной войны» США и «коллективного Запада» в целом против России) без государственного силового прикрытия (иначе закроют доступ на западные рынки и всё там отберут — пример «Русала» быстро приводит в чувство).

В отличие от них ББК «не имеет родины» в принципе (это просто «сегмент глобальной финансовой системы»), т.к. он «сидит» на эмиссионном доходе и бюджетной ренте, «крышуется» финансовыми «алхимиками» и клептократами космополитического или патриотического окраса, что не важно с точки зрения результата для хозяйственной системы в целом, потери конкурентоспособности и невыполнения ББК своей основной (инвестиционной) роли в экономике страны.

Ренессанс ББК (реинкарнация «семибанкирщины» 1990-х) за последние 10 лет был «политически терпим» как «операция прикрытия» возрождения ОПК и за счёт большей нагрузки на ТЭК (после «дела ЮКОСа» приведшего сырьевых баронов в некоторое чувство). Но при усилении внешнего давления на страну и лишении её (тем или иным способом) львиной доли экспортных доходов ББК должен готовить очередной открытый дефолт (в ползучем виде «санации» банковской системы он идёт уже сейчас) — через девальвацию (сброс внутренних обязательств) и/или отказ от внешних обязательств. Проблема состоит в том, что финансисты искренне считают все возникающие в ББК прибыли собственными, зато издержки — общественными; тогда как силовики и сырьевики склонны считать заключённые с финансистами сделки мошенническими. Так, Транснефть попыталась отсудить у Сбербанка 130 млрд руб. по «барьерным опционам» на курс рубля 2014 г., однако стороны достигли некоторого мирового соглашения, детали которого не раскрываются.

Такое «водяное перемирие» между ББК, который привык к твёрдой банкирской и бюджетной ренте, с одной стороны, и связки ОПК с ТЭК, живущей с переменных доходов (зависимых от мировой конъюнктуры и внешних внеэкономических рисков) в 2018 г. становится невозможным: вывозя на Запад по 5-7% ВВП по линии ББК, рассчитывать на требуемый двум «столпам режима» (ОПК—ТЭК) экономический рост или хотя бы сохранение статус-кво нельзя.

В этих условиях ББК должен быть (второй раз за новейшую историю страны) демонтирован и вместо него образован «внутренний эмиссионный картель» (инновационно-инвестиционный комплекс), проводящий эмиссию в целях национального развития, а не в интересах частных (хотя и в государственной форме) финансистов-глобалистов. Если же этого не будет сделано, вместо решения проблем развития и бедности как условия стабильности и смысла своего существования, ОПК и ТЭК получат — дополнительно к беспрецедентным внешним угрозам и давлению — внутреннее сжатие финансовых (в т.ч. бюджетных), кадровых и иных ресурсов.

Поражённые когнитивным оружием «единственно верной» неолиберальной модели, многие руководители ОПК и ТЭК не понимают логики борьбы с ними, даже если номинально они считаются патриотами и прагматиками. Либо же «продаются в розницу», предпочитая встраиваться в «финансовые команды утилизаторов» по вывозу/проеданию капитала[6].

На это и делается ставка (через сохранение ББК как «шлюза с внешним миром» и дарования ему доли ВВП примерно в 15-20%, присваиваемой им) внешними партнёрами финансистов (агрессорами), которые понимают, как устроена модель, управляемая «лучшими министрами финансов и главами ЦБ». «Подсадив на иглу» лёгких доходов (в том числе теневых личных) от финансовых манипуляций (сделок слияния и поглощения по всему миру), затянув РБГ в области ТЭК в глобальные рынки и логику «долговой удавки», акционеры с Потомака и Темзы уверены, что «клиент не соскочит с крючка» и будет до последнего (момента ограбления) считать себя хоть младшим, но партнёром. И даже когда у всех подряд отнимают активы и репутацию, некоторым (нужным на десерт) будут шептать: «Это не про вас, вы с нами за столом; вы — гости, а не пудинг».

Выделим некоторые стратегии, которые реализуют РБГ последние четыре года после введения первых секторальных и системных санкций:

— стратегия «олл ин» (все в игру): группы Роснефть, Газпром, ряд других госкомпаний и госбанков, за которыми стоит государство с его армией и печатным станком[7];

— стратегия «пас» (остаться при своих, выжить): Роскосмос, РЖД, Сбербанк, ВТБ, «Лукойл», «Базэл», Норникель, «Алроса», металлурги, химики, производители удобрений;

— стратегия выхода в кэш: Сургутнефтегаз — третья по размерам нефтяная компания России (11% добычи и 7% переработки) и самая богатая компания страны (на её счётах на конец сентября 2017 г. было около 2,146 трлн рублей). Конечных собственников не раскрывает, руководитель компании В. Богданов попал в SDN-лист минфина США — под предлогом признания компании «тайной заначкой» Путина она рассматривается как следующая законная цель «охоты»;

— стратегия повышения ставок: «Новатэк», «Сибур», Росатом, ОАК, ОСК, потенциально (если найдет ресурсы) Норникель. Эти корпорации находятся в активном строительстве новых инновационно-технологических кластеров, способных резко усилить их (и страны) роль в современном мире.

Есть ряд РБГ, стратегии которых носят нерыночный характер, что вызвано их нечётким рыночным позиционированием (например, Ростех или ВЭБ).

Отдельный анализ требуется для стратегий ключевых игроков финансового рынка: ЦБ, который через ФКБС стал крупным игроком банковского рынка; Сбербанка, на стратегические вопросы в котором влияют частные институциональные инвесторы (40% из частной половины капитала Сбербанка владеют американские игроки, еще 30% — британцы); ВТБ, который превращается (по словам его президента А. Костина) в фонд прямых инвестиций на 15 млрд долл. (в активах — ритейл-сеть «Магнит», крупные строительные компании, недвижимость и проч.); Газпромбанк, интересы которого замкнуты на такие стратегические РБГ, как Роснефть, Газпром, «Сибур» и другие. В условиях неизбежного демонтажа ББК стратегии этих банков должны будут учитывать растущие с ускорением риски по мере ужесточения санкционных режимов по отношению к любым РБГ.

Казалось бы, волноваться не о чем: ЦБ РФ как «кредитор последней инстанции» в любом случае спасёт банковскую систему (как он «спас» «Открытие», БИН, «Траст», «Рост» и многих других, потратив через АСВ и ФКБС уже более 4 трлн руб.). Однако баланс Банка России критическим образом зависит от состояния и ликвидности находящихся в его распоряжении иностранных активов (2/3 валюты баланса). Риски для баланса, неведомые другим ведущим центробанкам, продуцирует и текущая денежно-кредитная политика Банка России: он — единственный из мировых ЦБ, который убыточен и планирует оставаться таковым в ближайшие годы. Всё это делает его потенциальной мишенью для финансового агрессора.

ББК заинтересован в сохранении статус-кво «любой ценой»: пусть санкциями «отрубают» отдельные РБГ, но его рента куется не на мировых рынках, а на Московской бирже — пока она под контролем, как и бюджет, и санация банков, — система «встраивания» воспроизводится (хотя и на снижающемся базисе), но за это заплатят население и внутренний бизнес, в крайнем случае — ТЭК и другие экспортные сектора.

2.3. Возможности манёвра «всё вдруг»

Адекватная реакция на эскалацию финансовой агрессии Запада состоит не только в обсуждении министром финансов А. Силуановым на весенней сессии МВФ в Вашингтоне с г-ном С. Мнучиным и «обеспокоенными американскими инвесторами» перспектив вывода из России застрявших прибылей от кэрри-трейд, а также планов по наращиванию заимствований в этом году (с 0,8 до 1 трлн долл.) при одновременной покупке валюты на бирже (безумная политика «занимай и сберегай», при которой на разнице в ставках теряется 5-7% годовых), но и в решении комплекса вопросов адаптации финансовой политики к новым условиям и, по возможности, опережающего (сценарного) моделирования и реагирования.

Среди таких элементов команды «всё вдруг» предлагается:

— разработать оперативный план нейтрализации угроз национальной безопасности и обороны в валютной, финансовой и внешнеторговой сферах, имея в виду его обязательный характер для всех органов государственной власти, компаний и банков с госконтролем;

— Банку России довести к 2020 г. долю золота в ЗВР с нынешних 20% до минимум 50%, максимально сократив долю государственных облигаций стран НАТО (сейчас — 230 млрд долл., или почти 50% активов);

— отозвать ценные бумаги российских эмитентов из депозитариев стран НАТО, запретив их хранение и оборот в нероссийских юрисдикциях. Московской бирже прекратить прямой доступ к депозитариям стран НАТО и к торгам на бирже зарубежным компаниям (за исключением стран ШОС) [8];

— перейти на оплату основных экспортных товаров в рублях либо ввести обязательную продажу валютной выручки. Дополнительный спрос на рубль в размере экспортной выручки от основных продуктов экспорта (газ, нефть, нефтепродукты, металлы, удобрения и др.) в размере 2 трлн руб. в месяц (30 млрд долл.) позволит не только стабилизировать курс рубля, но и провести обеспеченную денежную эмиссию с обязательствами компаний по направлению не менее 30% средств на инвестиции (что позволит выполнить соответствующую установку президентского Федерального послания 2018 года). При этом обслуживание соответствующих валютных обязательств компаний должно происходить за счёт средств ЗВР, а в случае блокировки последних должен объявляться автоматический дефолт по таким выплатам до снятия соответствующих блокировок и санкций;

— дать директивы Минфину РФ незамедлительно прекратить покупку валюты на биржевом рынке за счёт средств бюджета с отменой «бюджетного правила» и направлении всех высвобожденных средств на решение задач, поставленных в президентском Федеральном послании 2018 года;

— Банку России принять публичное «правило процентной политики» (реальная ключевая ставка ЦБ РФ не выше 1,5% годовых), а также «правило курсовой политики» (удержание реального курса рубля на заданном уровне), что даст предсказуемость для принятия долгосрочных инвестиционных решений и предотвратит очередные атаки на рубль. Использовать все доступные Банку России инструменты защиты устойчивости рубля и финансовых рынков;

— восстановить контроль Банка России над Московской биржей, для чего консолидировать контрольный пакет и избрать председателем Наблюдательного совета биржи одного из первых зампредов ЦБ РФ;

— восстановить предварительный валютный контроль по операциям с компаниями из стран НАТО и офшорных зон. Поручить ЦБ РФ и Росфинмониторингу блокировать все операции по выводу валютных средств в пользу организаций стран НАТО и офшорных зон в случае распространения западных санкций на Минфин и ЦБ, а также системообразующие банки и компании России.

Это лишь некоторые из тех мер, к которым можно и нужно прибегнуть для защиты и консолидации интересов государства и РБГ в объявленной уже 9 месяцев назад (принятие CAATCа) тотальной финансовой войне.

III. российские бизнес-элиты к 2020 году

Замысел противника — разобраться с каждой РБГ поодиночке, не допустить консолидации их интересов и позиций, а также трансляции «воли к жизни» на уровень политического руководства страны. Поэтому мы видим не фронтальную атаку США сразу на всех, а постепенное усиление санкционной волны по разным поводам.

Внешние воздействия на структуру нашей экономики не следует переоценивать: эконометрические оценки влияния санкций за период 2014-2018 гг. показывают вклад санкций в общую динамику экономики на уровне 1/5, остальные 4/5 определяются действующей макроэкономической, денежно-кредитной, бюджетно-налоговой и надзорной политикой правительства и Центробанка.

В данной связи крайне актуальным является и сокращение вложений ЗВР России в американские активы. Как стало известно, «с учётом всех рисков» Центробанк в апреле-мае 2018 г. вывел из американских государственных облигаций и бондов свыше 81 млрд долл., доведя их объём до 14,9 млрд долл., что вызвало новый виток ужесточения антироссийских санкций, включая заморозку части российских активов в американской юрисдикции. К конфискационным мерам США неоднократно прибегали в прошлом. Учитывая последние прецеденты заморозки средств суверенного фонда и других зарубежных активов Казахстана, следует помнить и о возможности заморозки или ареста российских активов в других ведущих западных странах. О такой возможности говорил недавно бывший председатель Банка Англии М. Кинг: «При серьёзных обострениях отношений иностранные активы могут быть аннулированы»[9].

Конечно, нынешнюю систему управления экономикой РФ это не сломает, и причина тут проста: доходы от сырьевого экспорта. В 2017 г. профицит российского торгового баланса (по товарам и услугам) составил 130,117 млрд долл., в первой половине текущего года, по данным ФТС, — 98 млрд долл. Благодаря им положительное сальдо счёта текущих операций платёжного баланса РФ может достигать около 20-35 млрд долл. — даже с учётом существенного оттока капитала (по многим каналам). Т.е. рост цен на экспортные товары РФ как побочное действие секторальных и индивидуальных санкций оказывается «встроенным демпфером», смягчающим их негативный эффект для отечественной экономической системы.

Но при сохранении действующей модели «встраивания» процентный канал денежной трансмиссии не сможет обеспечить связи цены денег с основными макроэкономическими параметрами (включая валютный курс). Сохранение процентных ставок на достаточно высоком уровне (при сохранении прежних подходов регуляторов) не будет стимулировать рост инвестиционного и потребительского спроса. «Стагфляционная ловушка» российской экономики будет в этом случае существенно усилена и вместо слабого роста начнётся новая фаза «рецессии».

Запад использует санкционное давление как вполне успешную стратегию: так, после включения в SDN-список «Русала» его капитализация упала на 70%, в то время как капитализация «Алкоа» — напротив, существенно (до 30% на пике) выросла. Санкции против российских компаний рикошетом бьют по европейским бизнес-элитам. Когда Меркель и Макрон обратились к Трампу с предложением не распространять на европейские компании, работающие с Ираном и Россией, вторичные санкции минфина США, им было отказано. Формально — потому что данный закон таких исключений не предусматривает, а содержательно — потому что он был принят против всех конкурентов Америки.

3.1. Реструктуризация модели российской экономики. Сценарии для РБГ до 2020 г.

Согласно подсчётам Всемирного банка, за последние 15 лет доля частного бизнеса в российском ВВП уменьшилась с 65% до 29%, а доля государства, соответственно, выросла с 35% до 71% ВВП. Теперь, с точки зрения Запада, РБГ и Кремль — почти близнецы-братья, а поэтому, атакуя РБГ, минфин США и Ко атакуют башни Кремля.

Административная конфискация (полная правовая база для неё: и по частным лицам, и по компаниям, — в США и Британии полностью сформирована) всегда быстрей и проще любых судебных или конкурсных процедур. Если в России при национализации бизнеса нужно по закону выкупать имущество, а недовольный может обратиться в суд, то британские и американские законы о криминальных финансах сродни ленинским декретам о национализации: секретарь/канцлер казначейства США/Британии — это своего рода «матрос Железняк», который в любой момент относительно любого актива может заявить «Караул устал!» и забрать всё себе.

В этом — вся суть западной (англосаксонской) системы: после стадии «напитывания губки», длящейся годами и десятилетиями, неизбежно следует стадия «выжимания губки». «Ползучая национализация» нулевых подобна накоплению частного капитала в 1990-е годы (только с противоположным знаком). Российская экономика входит в режим быстрой насильственной реструктуризации собственности (банковская система вошла в него с опережением на 1-2 года), в результате чего возможны изменения, сопоставимые с крахом «семибанкирщины» после дефолта 1998 г.

Эти возможные изменения под воздействием санкционных атак и/или кризисного изменения мировой конъюнктуры в ближайшие год-два таковы:

— Слом модели воспроизводства. Описанный выше «трехтактный движок» российской экономики: «ББК—ТЭК—ОПК» (финансисты—экспортёры—силовики), — который год «барахлит», поскольку его «топливный насос», отвечающий за подачу внешних займов и инвестиций (ББК), полностью забит. Более того, Минфин и банки могут стать инструментом откачки (заморозки) накопленных экспортёрами резервов (хранящихся в бюджете и банках) и ступором для развития ОПК, критическое значение которого в условиях «гибридной войны» будет только возрастать. В этой ситуации возрастает роль Минфина и ЦБ как прямых доноров затронутых санкциями РБГ, что повышает риск атаки непосредственно на этих «кредиторов последней инстанции».

Наращивание долга (с целью инвестиций) Газпрома и Роснефти, так же как и фондирование Сбербанка и ВТБ, шло с 2014 г. во многом по схеме «выпуск облигаций банка/корпорации — включение их в ломбардный список ЦБ — рефинансирование банков-андеррайтеров ЦБ». Эта схема — вынужденная стыдливая замена прямой западной схемы эмиссии, до 90% которой идёт на покупку бюджетных и ипотечных бумаг. Но этой схемы становится недостаточно в условиях навязанного нам перехода на стандарт Базель III. Скрытый кризис ликвидности, основанный на латентной неплатёжеспособности банков (размер «плохих долгов» в балансах превышает их капитал), пока купируется ЦБ РФ.

Поэтому при новой санкционной атаке или глобальном финансовом кризисе велик риск «схлопывания» нашего бюджетно-банковского комплекса (ББК из 7-10 банков) до вырожденной связки ЦБ—Минфин: вслед за регионами Федеральное казначейство (как ЦБ с системообразующими банками) может оказаться вынужденным управлять бюджетами неплатёжеспособных РБГ. При этом зависимость РБГ от валютного долга будет нарастать (сейчас на его обслуживание уходит, по оценкам ЦБ РФ, 40% всей валютной выручки, в условиях внешнего закрытия рынков и/или очередной девальвации эта доля может превысить 60-70%, что несёт риск дефолта ряда РБГ и нагрузки на ликвидную часть ЗВР).

В этих условиях все РБГ, а не только банки, должны моделировать свой прогнозный валютный баланс и реструктурировать внешнюю задолженность, не ожидая хеджирования своих рисков ЦБ и правительством, а также госбанками (как это случилось в 2008 г., когда по всяким «барьерным опционам», согласно оценкам Г. Грефа, ББК получил от компаний ТЭКа 1 трлн руб. «премий за риск»).

— Следующая волна санкций приблизит «момент истины. Велик риск прямой атаки на один из двух крупнейших госбанков, скорее всего — на ВТБ, президент которого А. Костин уже попал в SDN-лист и риски которого слабее, чем у Сбербанка, защищены структурой его капитала (в капитале Сбербанка до 40% принадлежит крупнейшим банкам и фондам США и Британии). Уязвимость бизнеса ВТБ также вызвана его внешнеторговым профилем и наличием активов (загранбанков) в странах НАТО. Не менее интересен для финансовой агрессии Газпромбанк (глава банка А. Акимов также включен в SDN-лист), который рассматривается как «семейный банкир» Кремля и в котором хранится значительная часть «вторых валютных резервов» — депозитов Сургутнефтегаза и Роснефтегаза, что технически облегчает нападение (доллары в конечном счёте в ФРС, евро — в ЕЦБ). Другие крупные (системообразующие) банки — на очереди.

Потенциально мишенью атаки второй очереди служит и Роснефть (например, через активизацию претензий ЮКОСа, повод для атаки может быть найден в Венесуэле или в Ираке). Хотя считается, что структура капитала (почти 20% капитала в руках ВР) и управления (7 из 11 членов совета директоров иностранцы, председатель совета директоров — Г. Шрёдер) защитят эту компанию, однако санкции вводят американцы, им проблемы ВР (конкурента ЭКСОН, «сланцевиков») скорее стимул, чем тормоз. Ен+ «важные иностранцы» в СД не спасли от нападения.

В третьей очереди на санкции стоит Газпром, несмотря на представленные в нём интересы американских и европейских компаний. Борьба против «Северного потока-2» для администрации Трампа становится делом принципа: шанс стать энергетической сверхдержавой, подвинув с пьедестала арабов и русских, дорогого стоит. Речь идёт не только о нескольких десятках миллиардов долларов в год дополнительной прибыли, но, что гораздо важнее, — о продлении безальтернативности системы нефтедоллара, уже не на основе «больших сделок» с саудитами и китайцами, а на базе собственных поставок сланцевых нефти и газа главным конкурентам (ЕС и КНР). Для этого нужна дестабилизация Ближнего Востока и подрыв — любой ценой! — энергомоста Россия—Германия. С Венесуэлой же получилось (добыча и экспорт нефти упал в 2-3 раза), почему не получится с Россией или Ираном? — такова логика этой битвы, которая входит в острую фазу.

— Итог санкционно-торговой войны — мобилизационная структура экономики. Под накатом санкционных волн основные РБГ будут вынуждены ускорить импортозамещение, провести мобилизацию финансовых ресурсов внутри страны, разработать корпоративные программы адаптации к новой реальности. Скорее всего, как и в финансовом секторе, произойдёт консолидация активов. Требуется, чтобы эта консолидация проходила в России, а не в офшорных структурах, что упростит Западу решение основной его задачи: отъёма стратегических активов под вывеской номинальных владельцев.

3.2. Основные сектора российской экономики: «съесть слона по частям»

Очевидно, что санкционная война имеет свою логику: начав с финансов (ограничения на кредитование от 2014 и 2015 гг.), энергетики и технологий, в 2018 г. минфин США перешёл к следующей фазе: через персональные санкции (включение в SDN-лист — практически изоляция лица от американской юридической и платёжной системы, а через вторичные санкции — от глобальной правовой и финансовой системы) забрать целые сектора глобальных рынков/активов. Начали с «Русала», на очереди — металлы, химия и нефтегаз. Почему металлы или удобрения так интересны для санкционной атаки?

Высокая концентрация собственности в немногих руках при полной публичности компаний, приличные доли глобальных рынков, отличная доходность (обусловленная отсутствием экспортных пошлин или других инструментов изъятия природной ренты), уязвимая капитализация при серьёзной закредитованности в западных банках — всё это делает компании этих отраслей весьма уязвимыми для возможного враждебного поглощения и перераспределения собственности.

Введение Трампом 25%-ных пошлин на импорт металлов из РФ в какой-то мере восполняет отсутствие соответствующего налогообложения сверхприбылей этих компаний в России (без экономии на «роялти» Северсталь, НЛМК и другие не могли бы позволить себе глобальную экспансию, в т.ч. — на американский рынок, который сейчас для них закрывают пошлиной с той стороны). США рассматривают пониженное налогообложение, как и низкий курс рубля, в качестве демпинга, незаконной экспортной субсидии. Впрочем, там достаточно ссылки на «национальную безопасность» — и можно ввести пошлины на что угодно.

Следующий сектор, на который логична прямая атака, — финансы. Во-первых, он компактен: в руках 4-5 игроков сконцентрировано 2/3 активов, включая: сам ЦБ (активы комбанков под прямым управлением 7,5 трлн руб.), «дочку» ЦБ — Сбербанк (активы почти 25 трлн руб., или 30% активов всех банков РФ), ВТБ (активы более 12 трлн руб.) и Газпромбанк (активы 6,5 трлн руб.). Во-вторых, доля скрытой просрочки по данным АКРА и западных рейтинговых агентств приближается (в отдельных банках превышает) ?????капитал. И, в-третьих, процесс «токсикации», запущенный санкционными атаками, затрагивает в первую очередь банки (напомним — риски на группу О. Дерипаски в Сбербанке превышают 10 млрд долл., или 20% капитала банка).

3.3. Формулирование собственных правил игры основными РБГ в сотрудничестве с государством — императив обороны и условие подготовки контрнаступления

С учётом изложенной выше структуры постсоветской экономики в условиях внешнего давления на неё и анализа уязвимостей РБГ и их стратегий адаптации/противоборства сформулируем (вспоминая правила организации хозяйственной жизни и развития нашей огромной страны-субконтинента) нехитрые три подсказки для серьёзной проработки государственных и корпоративных «правил игры»:

— «Правило щедрого»: все подаренные вами «бизнес-оболочки» оставьте себе — с их долгами, судами, виллами на Антибе и квартирами в Лондоне. Из долговой ловушки можно вырваться не только через дефолт, но и через «размыкание цепи»: российские активы остаются на родине (они же ведь русские, токсичные, как вы сами говорите, — зачем они вам?).

Если вы придумали и «продали» нам, как раньше индейцам или папуасам, за несметное советское наследство свои чудо-игрушки (доступ к офшорам, афёры ГКО в 1990-е годы или кэрри-трейда в 2010-е) и заработали на всём этом 3-5-15 концов (в зависимости от того, кто когда примкнул к грабежу), забирайте своё себе — вы же объявляете нам форс-мажор в вашей «песочнице» (недаром Запад «съел» дефолт 1998 г. и потом частично простил нам долги по линии Парижского и Лондонского клубов — «рыльце в пушку»).

— «Правило сильного»: страна наша богата и обильна, всё у нас есть: ресурсы, просторы, люди, история. Мы можем всё сделать сами, без встраивания в «глобальные цепочки добавленной стоимости» или со встраиванием, но на своих условиях. А глобальные рынки всё равно схлопнутся — так что ёмкость вложений в российскую инфраструктуру ещё будет (как в 1930-х годах) призом, за которым встанут (уже становятся) в очередь западные и восточные концерны. Возможно — через российские офшоры в виде специальных административных районов (САРов).

— «Правило доброго»: как одумаетесь, отмените все свои санкции и прекратите нелепые стансы о том, что «русские всегда во всём виноваты», — приходите, поговорим о том, как нам всем вместе жить дальше.

3.4. Условия для перехвата стратегической инициативы

Основные черты новой фазы глобального системного кризиса, начавшейся в текущем году:

— США распространяют стратегию хаоса, ранее отработанную сначала на Корее и Индокитае (1950-е годы), Латинской Америке (с 1960-х годов), республиках бывшего СССР и Югославии (1990-е), Ближнем Востоке (2000-е и 2010-е) на весь мир, в попытке затормозить утерю своей гегемонии и отобрать силой у конкурентов рынки и «пространство развития»;

— США атакуют в тех сферах, где у них ещё есть решающее преимущество: финансы, информационные технологии, контроль путей мировой (преимущественно морской) торговли. Но, используя эти «козыри», Трамп со своими «ястребами» не оставляет объектам атаки выбора, провоцируя своей глобальной торгово-санкционной войной создание «оси» ЕС—Китай—Россия—Иран. Трампу надо или договариваться с этой «четвёркой», или идти напролом. Если и когда в США начнётся финансовый кризис, Трамп, скорее всего, пойдёт напролом. Хочется верить, что столкнуть страны «четвёрки» между собой и «поджечь Евразию» в третий раз после двух мировых пожаров в прошлом веке ему не удастся;

— как показывает анализ позиций и перспектив РБГ в условиях, вероятно, растянутого на год-два краха/управляемого сноса глобальной финансово-информационной управляющей системы, готовность к сопротивлению и самостоятельной игре возникает там и тогда, где и когда есть «длинная воля» и стратегическое планирование, подкреплённое всем арсеналом мер противоборства (финансовая разведка, регулярные штабные учения и т.д.).

IV условия осознания новой реальности и конструированиЕ желаемого будущего

Достаточно давно в мире начался качественно новый этап развития общественного производства — этап перехода от индустриальной фазы к информационной. Это революционное изменение потребовало кардинальных преобразований в системе управления. Прежний иерархический способ организации работ оказался в новых условиях несостоятельным. Прежде всего это относится к производству интеллектуального продукта (или проекта), который предшествует созданию продукта физического. Усложнение стоящих на повестке дня задач потребовало привлечения растущего числа специалистов, при этом оказалось, что при увеличении числа иерархических уровней неизбежно падает КПД совместной работы (эффект «испорченного телефона» при передаче информации сверху вниз и обратно) и её суммарная креативность (работа «забюрокрачивается», вырождается в написание отчётов о выполнении заданий). Это явилось причиной перехода в развитых странах от традиционных иерархических структур к сетевым.

В этих условиях устаревшей и неэффективной оказалась не только организационная форма российских аналитических центров, но и методологическая база, на которой они до сих пор работают. В США ещё в 60—70-е годы ХХ века значительная часть интеллектуального сообщества усвоила «философию нестабильности», в которой мир видится как неравновесная система, как непрерывные переходы «порядок—хаос» с частым расщеплением путей таких переходов — «точками бифуркации», в которых направить развитие даже больших систем можно с помощью очень слабых «точечных» воздействий. Лучшие стратеги Запада, конструкторы «цветных революций» и гибридных войн овладели методологией Ленина («мастера хаоса») и Антонио Грамши (создателя доктрины «фрактальной» молекулярной агрессии в сознание). Эти доктрины дополнены теориями сложных систем, представлениями синергетики и психоанализа, подходами постмодернизма. Язык этих центров стал языком разведок и политиков. В аналитических докладах корпорации РЭНД или разведсообществ нет и следа либерализма, «матрица» которого предназначена исключительно на экспорт. Требуется «импортозамещение мозгов» с опорой на собственные научные и культурные достижения.

Но административно-финансовое доминирование ультралиберальной корпорации «ЦСР—Институт Гайдара—ВШЭ—РАНХиГС» над всеми остальными (в т.ч. институтами РАН), сложившееся за последние 20 лет, практически «асфальтирует поляну», отсекая вероятных конкурентов от основных заказов государства и корпораций.

Существует также скрытый премиальный сегмент, сложившийся в 1990-е годы, где западные консультанты типа МакКинзи, Бостон Консалтинг Групп, Бэйн, ПрайсУотерхаус, КПМГ и др. продолжают «править бал» в самых высоких государственных и корпоративных кабинетах. Отраслевые и региональные стратегии, программы развития и инвестпланы крупнейших корпораций (с соответствующими западными решениями-закладками) — всё это на 2/3 разрабатывается американцами и британцами или по их стандартам.

Сложилась тотальная машина превосходства, чужого «софта познания реальности и конструирования будущего» (как и в целом в области промышленного софта — 97% базового ПО в инфраструктурных и стратегических отраслях занимают глобальные корпорации: Oracle, SAP, Microsoft и др.). Без быстрого и качественного «импортозамещения» в сфере софта («цифровой реальности», которая всё больше определяет реальность офлайн) не только прорыв, но и суверенитет страны невозможны.

В области сценарного моделирования, «ощупывания» и конструирования будущего наступило также время «больших умных сетей» (Big Smart Grids), распределённых («облачных») задач и их решений (вычислений). Слово «умный» здесь понимается в смысле мощности элементов и каналов сетей, впервые в истории ставших сравнимыми со сложностью отдельного человеческого мозга. И потому задача осмысления настоящего и форматирования будущего не может решаться «партией нового типа» (время партий, как и время профсоюзов, прошло вместе с традиционным классовым обществом), но — некоторой специально организованной сетью, структурой клубного типа, которая и должна стать новым «субъектом развития».

Наши РБГ по сути своей — уже сверхбольшая «умная сеть», но алгоритмы её работы пока задаются нашими конкурентами или даже врагами.

Возникла объективная потребность в создании «клуба альтернатив» для России, который мог бы взять на себя не только задачи анализа на новой методологической (междисциплинарной) основе, но и синтеза реальных альтернатив, «конструирования Образа будущего (Победы)». Прорывы происходят только в момент очередного кризиса, ослабления связей в старой системе («атаки хаоса»). К этому моменту надо готовиться, чтобы в момент кризиса системный процесс был запущен. Сейчас такой момент наступил. Требуется «новый курс» власти по отношению к бизнесу (в том числе — крупному), который предполагает:

— развитие системы стратегического планирования с формированием долгосрочных (до 2025 года минимум) программ развития основных секторов экономики страны совместно с компаниями-лидерами этих секторов (по модели ГЧП) с целью решения задач применения их продукции на внутреннем рынке (переход от ситуации, когда 2/3 нефти, газа, металлов, химической продукции, удобрений экспортируется, к применению их внутри страны — не менее половины к 2030 г.) путём развития новых производств шестого технологического уклада;

— как условие реализации стратегии прорыва — придание отраслевым объединениям компаний-лидеров общественно-государственных функций и заключение с ними специнвестконтрактов (СПИКов) под персональную и корпоративную ответственность за достижение поставленных целей;

— отнесение инвестиций, осуществляемых в рамках стратегических планов (специнвестконтрактов), на себестоимость продукции в полном объёме, включая соответствующие НИОКР, проводимые отраслевыми объединениями. Разрешение применения ускоренной амортизации для приоритетных программ развития, закреплённых специнвестконтрактами;

— фиксация тарифов естественных монополий (Газпром, Россети, РЖД) на период реализации «стратегии прорыва» под встречные обязательства компаний-участников не повышать цены на продукцию в рамках приоритетных программ. Обязательства Минфина РФ не ухудшать налоговые условия для участников приоритетных программ. Обязательства ЦБ РФ проводить умеренно мягкую денежно-кредитную политику (реальная ключевая ставка не выше 1,5% годовых), обеспечить устойчивость и постепенное укрепление рубля, а также принимать обязательства (облигации и права требования по кредитным договорам) в ломбардном списке и в залоговом обеспечении. На период реализации «стратегии прорыва» снять излишне жёсткие нормативы банковского регулирования Базель III.

Послесловие. Императив перезагрузки

Ни один бизнес — даже поменявший прописку и ориентацию с Лондона и офшоров на Москву и регионы страны, включая САРы; ни одна власть, опирающаяся на авторитет первого лица и традиционный аппарат; ни растерянное и с трудом выживающее население, — никто из них в одиночку не вытянет тяжести и сложности задачи сохранения страны и её прорывного развития в условиях начинающегося глобального шторма.

Только ценностная мобилизация на основе ответственности перед предками и потомками путём выстраивания баланса интересов, с подключением энергий тысяч и миллионов родовых и индивидуальных «длинных воль» способны дать тот сплав, то «народное ополчение», которое обеспечит сохранение и успешное развитие страны в ХХI веке в интересах всех и каждого.

Есть два исторических варианта сочетания контрактов с народом и элитой: екатерининский (закрепощение крестьян и вольность дворянства) и петровский (он же, с модификациями, сталинский), включающий ответственность служилого и торгового сословий с мобилизацией народа на войну и строительство нового града и мира. Первое сочетание нравится элитам, второе — большинству народа.

«Равноудаление» олигархов 2000-х годов в сочетании с разумной политикой повышения доходов населения (бюджетников и пенсионеров), казалось бы, свидетельствовали о выборе «петровского варианта» контрактов Кремля с элитой и народом: повышение ответственности и сплочение вокруг достижения общих целей. Однако искушения «кумовского капитализма» (своим — всё, остальным — закон), рост роли административного и силового аппарата за 2010-е годы почти разрушили этот вектор модернизации и роста, став одним из значимых факторов стагнации экономики, застоя социальной энергии.

Выбор «жёсткого контракта» власти с населением (пенсионная реформа, повышение НДС и т.д.) создаёт рамку для инерционного сценария ответа на внешние шоки: приватизация остатков государства (при укреплении его внешнего фасада), затем — новая редакция «капитализма катастроф» и путь на обочину истории.

Но остаётся возможность выработки такого же (если не жёстче) нового контракта Кремля со служилой и торговой (бизнес-) элитой, что предполагает «национализацию третьего сословия» с репатриацией его активов и обязательств. Население, конечно, никто не спрашивает, но парадокс любого развития (даже мобилизационного) заключается в том, что оно требует «сознательности», превращения атомизированного «плебса» в народ.

Без консолидации бизнес-элит и их договора в новых условиях с властью и обществом выбраться из «медовой ловушки» западной финансово-правовой системы невозможно.

Общие контуры такой консолидации в целом уже понятны:

— «Общее дело»: обмен капитала и энергии бизнесмена-репатрианта на «место в общем строю» согласно профилю деятельности лица и общему замыслу прорыва страны к новому уровню развития. Так, финансисты должны получить гарантии вхождения их банков и финансовых компаний в состав «системно значимых» финансовых институтов страны; сырьевики и прочие представители глобально ориентированных отраслей (зависимых от конъюнктуры глобальных рынков) — гарантии защиты от закрытия этих рынков странами-конкурентами (или соответствующих ответных мер) и участие в выработке долгосрочных параметров повышательного развития российских рынков с защитой от импорта (в т.ч. — с гарантированным долгосрочным курсом рубля); предприниматели «новой экономики» и высокотехнологичных отраслей (включая оборонку) — гарантии модернизации структуры экономики и защиты от враждебного поглощения мировыми (западными и восточными) ТНК.

— «Возврат принесенного ветром». Поскольку формальные сроки давности оспаривания сделок «залоговой» приватизации прошли, в качестве паллиатива их легитимизации в глазах общества и гарантии того, что соответствующие стратегические активы останутся (вернутся) в российской юрисдикции, крупные предприниматели могут давать «клятву дарения» — но в пользу не глобальных, а отечественных благотворительных фондов и эндаунментов: образовательных, медицинских, научных, культурных и иных, действующих в пользу программ развития страны и социального мира[10].

— «Равноприближённость вместо равноудалённости». Поскольку контракт власти и бизнеса 2000-х («равноудаление олигархов» от Кремля в обмен на прозрачные и равные правила игры) в 2010-е перестал работать, Кремль может объявить равные условия приближения для всех крупных предпринимателей, берущих на себя организацию или решающее участие в стратегическом развитии (национальных проектах), включив тех, кто подписывает соответствующие долгосрочные инвестконтракты (например, в форме сверхкрупных СПИКов, скажем, от 300 млрд руб.) в состав Президентского совета по стратегическому развитию и национальным проектам. Лица, подписавшие СПИКи, будут «отвечать головой» (карманом) и репутацией. Такой объём залповых инвестиций (репатриация капитала на 50 и более млрд долл. в год) потребует межотраслевой и межрегиональной координации, что, наконец, запустит процедуры стратегического планирования, предусмотренные ФЗ-172.

— «Консолидация капитала и создание мега-РБГ» (по типу Росатома, Ростеха, Норникеля, «Русала» и созданных двух СП в цифре — Сбербанк с «Яндексом» и Мэйл-групп с Ростехом и ГПБ). Вместо 35-50 крупных РБГ может остаться 10-12 (как в банковском секторе осталось 5-7 крупных банков), что позволит сохранить позиции на внешних рынках и сократить издержки в период внутренней модернизации. Хотя с точки зрения антимонопольной политики такая консолидация («чеболизация») представляется опасной, она может стать альтернативой мобилизационной экономике с госмонополией на внешнюю торговлю, трансграничные платежи и т.п.

— «Новый курс» по отношению к элитам должен быть увязан с таковым по отношению к населению (трудовым ресурсам: нынешним, будущим и прошлым): вместо вгоняющих общество в депрессию пенсионной реформы, повышения НДС и иных элементов «шоковой терапии-2» народу должно быть предложено служение («пожизненный найм» в общем деле) через участие во вновь объявленных проектах власти и бизнеса. Только создание новых рабочих мест с достойной оплатой, сохранение остатков «общественных фондов потребления» (в т.ч. — пенсионного и медицинского) способно включить людей в созидание. В «связке трёх сил» (чиновничество—предприниматели—народ) Кремль не может мыслить в парадигме «отнять и поделить», сокращая госпрограммы и долю бюджета в ВВП (как делает нынешний Минфин). Новый контракт власти с бизнесом предполагает и новый контракт власти с народом.

Проработка граничных условий нового контракта власти и бизнеса есть первый необходимый шаг большой совместной работы: в конечном счёте предстоит спроектировать такую экономику (в том числе национальные рынки капитала и труда), которая включает в себя механизм выработки и согласования стратегических решений в области бизнеса и социального развития страны.

[1] «Если на пробирке нет следов, значит, русские научились их открывать бесследно» (из заключения о пожизненной дисквалификации одного олимпийца из РФ), если газ «Новичок» — то он точно сделан в Кремле. Если российский бизнес использует западную финансовую систему и её законные офшорные лазейки, — значит, он негодяй, потому что он не получал законных «терапевтических исключений».

[2] Так, известный финансист М. Фабер заявил, что «мы находимся в гигантском пузыре активов, который может лопнуть в любой момент». По мнению другого финансиста, Дж. Роджерса, этот крах будет самым масштабным за весь период после Великой депрессии. При этом официальные лица (типа главы МВФ К. Лагард) источают благодушие и «льют елей» в уши инвесторов и политиков.

[3] За криптовалютами, по имеющимся оценкам, могут стоять интересы неких «специальных организаций» со своими специальными целями, одной из которых может быть задача оттянуть на себя избыточную ликвидность, чтобы затем резко уменьшить её объём путём спровоцированного кризиса. Могут быть и иные системные задачи, такие как глобальное перераспределение активов, масштабная дестабилизация ситуации, установление полного контроля (отказ от наличных), др. внеэкономические цели.

[4] https://www.rbc.ru/economics/20/04/2018/5acf9c389a794718985fa038?from=center_1

Вообще, обоснование минфином США включения Вексельберга в чёрный список подкупает бесхитростностью: мол, этот парень, как мы слышали (хотя решения суда нет), давал взятки губернатору Коми, значит, мы имеем право его считать мафиози и забрать всё, что сможем, себе. В этом универсальность отмычки под названием «обвинение в коррупции»: экстерриториальный характер (он же наверняка использовал наши доллары) и «законное право» забрать награбленное.

[5]https://www.rbc.ru/politics/06/04/2018/5ac76ffe9a794722c5f0c017

[6] Это относится прежде всего к ТЭК, но и в ОПК есть примеры противоположной направленности и разной эффективности: в отличие от Росатома, в котором масштабные НИОКРы пошли на осуществление проекта «Прорыв» по формированию ЗЯТЦ (в т.ч. благодаря таким ветеранам-патриотам отрасли, как Е. Адамов), в Роскосмосе, по оценке Счётной палаты и других проверяющих структур, десятилетиями многомиллиардные НИОКР, доходящие до половины финансирования соответствующих ФЦП, «осваивали» путём перелицовки отчётов советского времени.

[7] В общей сложности трубы в обход Украины, в Турцию и в Китай, будут стоить Газпрому 27 млрд долл., что увеличит его долг к 2020 г. на 1,8 трлн руб. Хотя закон о санкциях, принятый конгрессом и подписанный Д. Трампом пока не запрещает такие сделки напрямую, в нём прописано, что президент США имеет право заблокировать активы и закрыть доступ к американской банковской системе для тех, кто инвестирует в строительство Россией экспортных трубопроводов. Дамоклов меч подвешен не только над потенциальными кредиторами Газпрома, но и над его подрядчиками. За 9 месяцев 2017 г. Газпром потратил на капитальные вложения и инвестиции 1,081 трлн руб., получив от операционной деятельности доходы на сумму 612,8 млрд руб. С учётом выплаты дивидендов (191,7 млрд руб.) разрыв между доходами компании и основными расходными статьями оказался почти двукратным и составил 661,9 млрд руб. Покрывать его пришлось, увеличивая долг и проедая накопленные на банковских счетах запасы. Общий долг Газпрома превысил 3,1 трлн руб., а чистый (то есть не покрытый денежными резервами) — за квартал подскочил на 37% и вышел на новый исторический рекорд в 2,6 трлн. руб. Подобная же стратегия (с ещё большим акцентом на зарубежные активы) реализуется Роснефтью, которая стала крупным игроком в Индии, Венесуэле, Египте.