Манипуляции на рынке золота: Научный анализ и выводы

О формировании новой модели валютно-финансовой политики при управлении национальными золотовалютными резервами России

О формировании новой модели валютно-финансовой политики при управлении национальными золотовалютными резервами России

Александр Агеев, Евгений Логинов

Основой совершенствования системы управления развитием в России и ЕАЭС является анализ валютно-финансовой и товарной динамики как базы для выработки системных мер защиты как от спекулятивных атак, так и от санкционных или иных дискриминирующих действий зарубежных структур, осуществляющих денежно-кредитные и валютные операции различного профиля, действующих как в рамках контроля структур центральных банков России и государств — членов ЕАЭС, так и вне их. Эти структуры обладают высокой степенью автономности, образуя асинхронные группы.

Сложность решения данной проблемы заключается в ее многогранности — требуется конвергентное рассмотрение в комплексе различных аспектов динамики операций на золотовалютных рынках, в том числе их взаимосвязи с расширением (ограничением) возможности использования финансовых ресурсов для инвестиций и поддержания экономической активности в России [1], а также с учетом стохастичности (неоднозначности) и нелинейности как самих спекулятивных атак, так и факторов, влияющих на их протекание во времени и пространстве [2].

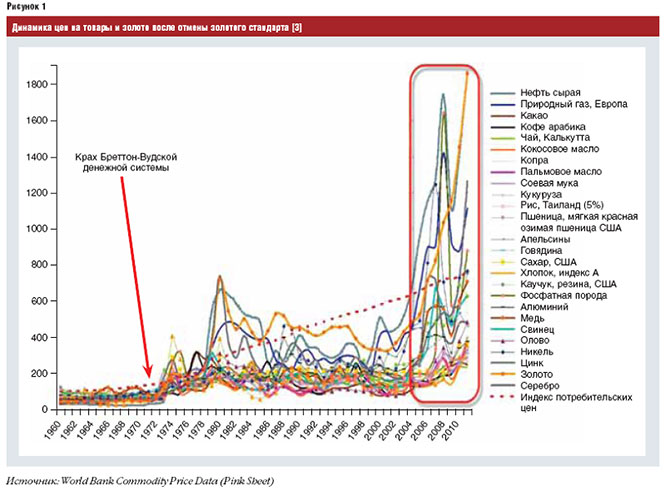

В процессе разработки подходов к технологиям конструирования систем мониторинга и регулирования и при выработке системных мер защиты от спекулятивных атак и санкционных или иных дискриминирующих действий зарубежных структур в рамках сегментов крупных финансово-банковских систем с разнородными участниками, которые выступают как совокупность организационных агентов (дилеров на товарных и финансовых рынках), авторами были приняты во внимание современные тенденции, указывающие на манипулятивный характер изменения цены золота на мировых рынках в настоящий период (рис. 1).

На рис. 1 приведена динамика роста цен на товары и золото. Как видно на рис. 1, с начала 1980-х годов до 2011 г. цена золота росла быстрее цен на подавляющее большинство товаров. Это отчасти объясняется ростом денежной массы (ослаблением золота), параллельно с которой росла цена золота [4]. На рис. 2 приведена динамика роста денежной массы (М2) и золота.

На рис. 2 видно, как после 2011 г. цена золота стала отставать от роста денежной массы, а разница вкладывалась в финансовые спекуляции с нефтью — фьючерсы и пр., что стимулировало рост цен на нефть вне зависимости от общей экономической конъюнктуры. Иначе говоря, если укрепляется доллар, то должны подешеветь золото и нефть [6]. Это мы и наблюдаем последний год — нефть дешевеет [7]. А вот стоимость золота искусственно удерживается на высоком уровне для поддержки ФРС США, которая совместно с правительством США эмитировала огромную массу долларов.

Поскольку основная часть мирового золота находится в США, это позволяет спасти от краха их финансовую систему [8]. Необходимо обеспечить мониторинг и мультиагентную интеллектуальную поддержку принятия решений в интересах повышения оперативности и эффективности управления национальными золотовалютными резервами России с учетом высокой неопределенности динамики (вследствие недостатка информации и по другим причинам).

В этих условиях целесообразно создать механизм мониторинга и анализа трафика финансовых трансакций по операциям с золотом и серебром на валютно-финансовых ранках на основе мультиагентных подходов. Императивы формирования рассматриваемого механизма:

• создание качественно новой модели мониторинга, планирования и координирования валютно-финансовой и товарной политики при управлении национальными золотовалютными резервами России (в том числе регулирования динамики биметаллических матриц колебания спредов золота и серебра) с согласованным курсом конкретной валюты, сроком и условиями (зонами и т.п.) обращения с учетом проблем монетарного и немонетарного стимулирования внутреннего спроса с относительно стабильным спектром конъюнктурных изменений через расширение распределенного анализа валютно-финансовой и товарной динамики для выхода на новые показатели ликвидности, обеспеченности и кредитного рейтинга в рамках международного финансового сотрудничества на более выгодных условиях, чем это складывается в рамках текущей конъюнктуры;

• использование сценарного моделирования вариативного влияния проводимой валютно-финансовой и товарной политики на финансовую стабильность и экономический рост России и государств — членов ЕАЭС, выбор вариантов формирования новой (более благоприятной, чем ранее) структуры источников, инструментов и условий международного заемного финансирования в конкретной валютной или территориально-государственной зоне, формирующих спрос на эмиссионную поддержку экономической активности и объемы финансовых ресурсов (активов), номинированных в валюте России или одного из государств — членов ЕАЭС;

• выработка основных подходов к организационному структурированию областей международного финансового сотрудничества агрегированных финансовых агентов в России и ЕАЭС, осуществляющих денежно-кредитные и валютные операции (коммерческих банков, валютных бирж, других структур, которые относят к теневому банкингу) в различных валютах, для их синхронизации и создания в рамках ЕАЭС единой валюты, способной войти в пул мировых и региональных резервных валют;

• разработка методов формирования группы региональных или иных кластеров финансовых агентов, осуществляющих денежно-кредитные и валютные операции в национальных валютах России и государств — членов ЕАЭС, конфигурирующих денежно-кредитные и валютные операции финансовых агентов со множеством расчетных центров как в рамках структур центральных банков России и государств — членов ЕАЭС, так и вне их, в рамках финансовых систем России и государств — членов ЕАЭС.

Рассматриваемые управленческие механизмы позволят осуществлять стратегическое конфигурирование перспективной системы организации международных расчетов с кооперированной структурой финансовых и фондовых рынков России и ЕАЭС для снижения опасности золотовалютных спекуляций в ходе атак на российские золотовалютные резервы в рамках их конкуренции с финансовыми и банковскими группами — нерезидентами России и государств — членов ЕАЭС.

Предлагается также выявлять влияние товарного регулирования и валютно-финансовой политики на обеспечение финансовой стабильности в России и ЕАЭС и причинно-следственных связей между событиями и процессами в финансовых системах России и государств — членов ЕАЭС как основы прогнозирования конъюнктуры, а также денежно-кредитных и валютных диспропорций, выяснения спросовых сигналов на наращивание ликвидности как вообще, так и в конкретной валюте. В частности, необходим анализ имеющихся финансовых возможностей и планирования организации международных расчетов в отношении объема денежных средств в национальных валютах России и государств — членов ЕАЭС и координированной системы их котировок в России и ЕАЭС, которые при взаимодействии образуют надсистему с учетом анализа динамики генерации определенными лицами финансовых операций во временной и адресной разбивке для выяснения устойчивых связей с определенными структурами и процессами.

Интегральным результатом формирования качественно новой модели мониторинга, планирования и координирования валютно-финансовой и товарной политики при управлении национальными золотовалютными резервами России (в том числе регулирования динамики биметаллических матриц колебания спредов золота и серебра) должно стать согласование курсов конкретной валюты, сроков и условий (зоны) обращения в России и ЕАЭС. Появляется возможность организационного оформления и оптимизации сложившейся финансовой структуры для проведения координированных в рамках России и ЕАЭС операций на глобальных валютно-финансовых рынках и биржах в границах типовых кооперационных схем с решением задачи реконфигурации объемов, структуры и условий привлечения иностранных инвестиций в зависимости от конъюнктуры и стратегических целей при управлении национальными золотовалютными резервами России.

Мультиагентный контур формирования качественно новой модели мониторинга, планирования и координирования валютно-финансовой и товарной политики с согласованным курсом конкретной валюты, сроком и условиями (зонами и т.п.) обращения представляет собой кооперационно структурированную распределенную матрицу объема денежных средств в национальных валютах России и государств — членов ЕАЭС и координированную систему их котировок, координируемую национальными органами государственной власти при управлении национальными золотовалютными резервами России (в рамках взаимно согласованных приоритетов развития совокупных финансовых возможностей в России и ЕАЭС). В связи с этим требуется налаживание мониторинга, моделирования и планирования в отношении организации совместных операций центральных банков России и государств — членов ЕАЭС и поиск формы их взаимодействия с национальными государственными и негосударственными финансовыми институтами как комплекса диверсифицированных сфер деятельности. Это необходимо для выработки системных мер защиты как от спекулятивных атак, так и от санкционных или иных дискриминирующих действий зарубежных структур (в условиях внешних спекулятивных финансовых атак и кризисов) в рамках совокупных финансовых возможностей в России и ЕАЭС, которые, находясь в состоянии взаимозависимости друг от друга, участвуют в осуществлении международного экономического сотрудничества, формировании банковских и финансовых альянсов и т.п.

Здесь требуются:

• реализация новой модели мониторинга, планирования и координирования валютно-финансовой и товарной политики при управлении национальными золотовалютными резервами России (в том числе регулирования динамики биметаллических матриц колебания спредов золота и серебра) с учетом обострения угроз обесценения национальной валюты и проблем монетарного и немонетарного стимулирования внутреннего спроса с относительно стабильным спектром конъюнктурных изменений в рамках блокирования масштабных спекулятивных атак и главное — противодействия синхронным проявлениям долгового, банковского и валютного кризисов в нормальных и кризисных условиях (экономических санкций и т.п.) функционирования при заданных критериях развития совокупных финансовых возможностей в России и ЕАЭС;

• разработка критериев организационного оформления и оптимизации сложившейся финансовой структуры для проведения координированных в рамках России и ЕАЭС операций на глобальных валютно-финансовых рынках и биржах в границах типовых кооперационных схем, центральных банков России и государств — членов ЕАЭС и информационно-вычислительных платформ как с использованием центрального управляющего элемента (ЕЭК или ее аналога в банковской сфере России и ЕАЭС), так и без него, с выделением ключевых операционных узлов, с помощью которых и производится выполнение блокирующих или противоположно направленных операций в отношении наиболее опасных форм золотовалютных спекуляций в ходе атак на российские золотовалютные резервы;

• определение базовых характеристик необходимой межведомственной конвергентной информационно-вычислительной платформы (для мониторинга и управления) группы ключевых банков и ведомств с базовым центром управления информационной сетью для оптимизации процессов и процедур государственного планирования, мониторинга и координирования валютно-финансовой и товарной политики и их взаимосвязи с расширением (ограничением) возможности использования финансовых ресурсов для инвестиций и поддержания экономической активности в России;

• выработка рекомендаций по оптимизационной компоновке структуры международной группы финансовых компаний и банков России и ЕАЭС с вариативным применением различных форм их кластеризации (путем взаимного участия в капитале и пр.) в России и ЕАЭС как комбинаторно расширяемом пространстве в условиях финансово-экономической нестабильности и дискриминационных санкций, применяемых к России за рубежом.

Источники

1. Шевченко И.В. Финансовое регулирование российской экономики как макрокогерентной системы в условиях нелинейной экономической динамики // Финансы и кредит. 2013. № 22 (550). С. 17–22.

2. Перская В.В., Эскиндаров М.А. Конкурентоспособность национального хозяйства в условиях многополярности: Россия, Индия, Китай. М.: Экономика, 2015. 219 с.

3. World Bank Commodity Price Data (Pink Sheet). URL: http:// knoema.ru.

4. Логинов Е.Л. Комбинированные золотовалютные операции на мировых финансовых рынках: новая долларовая стратегия США // Финансовая аналитика: проблемы и решения. 2015. № 17. С. 2–9.

5. Шагардин Д. Золотая истина // SMIONLINE. 2014. 9 июня. URL: http://so-l.ru/news/show/15846539.

6. Цветков В.А. Циклы и кризисы: теоретико-методологический аспект. М.: Нестор-История, 2013. 504 с.

7. Агеев А.И., Логинов Е.Л. Изменение стратегии оперирования долларом: запуск США нового кредитно-инвестиционного цикла во взаимосвязи с валютными войнами // Экономические стратегии. 2015. Т. 17. № 3 (129). С. 20–35.

8. Логинов Е.Л., Райков А.Н., Логинова В.Е Моделирование результатов снижения цен на нефть и сокращения золотовалютных резервов: варианты конфигурирования мер финансово-экономической политики России // Региональные проблемы преобразования экономики. 2014. № 11. С. 22–27.

По материалам журнала «Экономические стратегии»